Los fondos mutuos permiten a una persona invertir sus ahorros o excedentes de capital en activos de renta fija y variable en un solo instrumento, y así diversificar los riesgos de manera eficiente, indicó el gerente general de Credicorp Capital SAF, Alonso Olaechea.

A enero del 2020, el patrimonio administrado por los Fondos Mutuos ascendió a 36,496 millones de soles, con 436,789 partícipes, en 179 fondos mutuos de 10 administradoras en el mercado local, según estadísticas de la Asociación de Administradoras de Fondos Mutuos del Perú

Cada vez más son los peruanos que buscan incrementar su capital en este tipo de instrumentos financieros.

Pero, ¿qué se debe tener en cuenta para participar en esta alternativa de inversión?

“Primero hay que entender que solo ahorrar no es suficiente para generar más capital, y buscar un buen portafolio de inversiones para acumular capital de forma más importante requiere mucha dedicación y tiempo. Los fondos mutuos son los vehículos que buscan solucionar ese problema”, indicó Olaechea.

Explicó que los fondos mutuos “aglomeran” la necesidad de inversión de los distintos clientes, de manera que se logra un gran volumen de capital para invertirlos en diferentes opciones tanto en el país como en el extranjero, reduciendo costos y logrando mayor rentabilidad.

“La ventaja es que puedes invertir y retirarlo en cualquier momento, es muy flexible y los plazos dependerán del tipo de fondo que se elija”, señaló.

Monto mínimo

La cantidad de capital para participar en un fondo mutuo es mínima, dependerá de tipo de fondo en el que se desea invertir, puede ser desde 100 soles e incluso montos menores.

Plazo mínimo

Olaechea, refirió que hay fondos en los cuales se puede permanecer 24 horas, aunque no es lo recomendable.

“Hay fondos que por la estructura, el plazo mínimo de permanencia del inversor es un poco más largo, y si no se cumple, habría una penalidad por retirarse antes de tiempo” dijo.

Rentabilidad

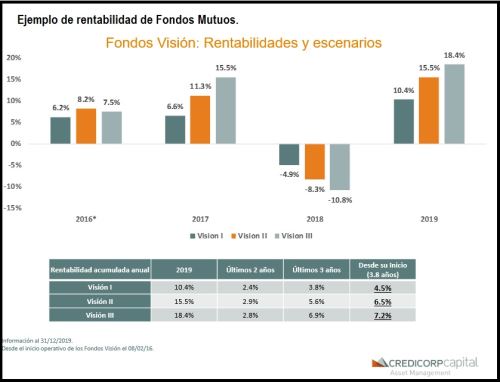

Asimismo, explicó que la rentabilidad del fondo mutuo, puede llegar a ser muy superior a las tradicionales cuentas de ahorro a plazo fijo, pero dependerá del tiempo de permanencia.

“Tenemos fondos mutuos que han rendido por sí solos 37% en dólares al año”, dijo Olaechea.

Asimismo, advirtió que la rentabilidad estará sujeta a la composición del portafolio y la coyuntura económica internacional y local, cuando se invierte en papeles de renta variable, como acciones.

Tributación y costos

Olaechea, explicó que en la inversión en fondos mutuos, solo se paga el 5% del Impuesto a la Renta (IR) de la ganancia obtenida por el capital invertido, y si se retira del fondo con pérdidas, no se paga impuestos.

Además, las comisiones pueden variar desde el 0.80% más el Impuesto General a la Ventas (IGV), las cuales dependerán del tipo de fondo y el administrador del fondo mutuo.

Proyección

A fin de incrementar el patrimonio en el fondo mutuo, el inversor debe asumir una actitud proactiva a fin que periódicamente aporte a su fondo para que aumente el capital y por ende, la rentabilidad.

“El cliente no debe invertir una sola vez en fondos mutuos y esperar que crezca, sino que debe planificar para incrementarlo periódicamente, a fin que aumente el volumen, esa es una recomendación superimportante, y así obtener una mayor rentabilidad”, explicó.

En ese sentido, señaló que existe la modalidad de “suscripción programada”, en que el banco automáticamente deriva parte de los ahorros al fondo mutuo para incrementar el volumen de inversión cada cierto tiempo.

Los fondos mutuos también presentan alternativas de inversión por perfiles del cliente, al igual que una AFP, pero con la diferencia, que los recursos se pueden disponer de manera inmediata.

Perfil del inversionista

Según la Asociación de Administradoras de Fondos Mutuos del Perú, hay tres tipos de inversores:

Conservador:

Personas que buscan obtener retornos en el corto y mediano plazo invirtiendo en activos financieros de bajo riesgo y con

rendimientos estables. Así, el objetivo principal es preservar su capital.

Moderado:

Personas que asumen un riesgo moderado e invierten en activos financieros que generen un crecimiento para su patrimonio. El objetivo principal es la generación de rentas.

Agresivo:

Personas que están dispuestas a asumir un mayor riesgo para maximizar el crecimiento de su patrimonio a largo plazo, invirtiendo en activos financieros cuyos valores fluctúan en el tiempo, es decir con altos niveles de volatilidad. El objetivo principal es la apreciación de capital.

Más en Andina:

(FIN) MDV / MDV

Publicado: 26/2/2020